先日質問を受けましたので、そのお返事を記事にします。

不動産賃貸業を営む事業者が、赤字を出した

不動産賃貸業を営む場合、数年に一度赤字が大きく出る場合があります。

よくある事例は、所有する物件の大規模修繕を行った場合です。

大規模修繕を行った場合、資産計上しなければならない場合(これは別途記事にします)を除いて、

基本的には大規模修繕が完了した年の経費になります。

例を出して解説していきます。

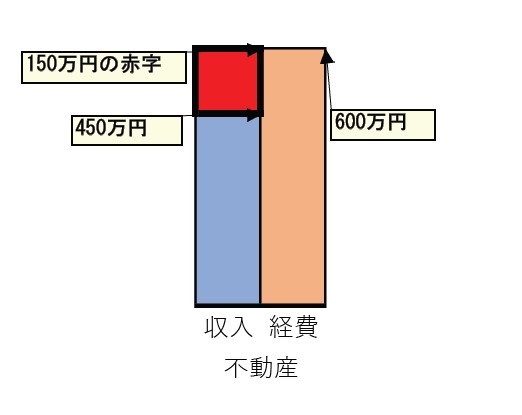

所有物件の防水外壁修繕を行い600万円を支出し、修繕費として計上した。

その年の不動産収入が450万円だったとすると、150万円の赤字になります。

不動産賃貸業のほかに、その他の所得があった場合~損益通算~

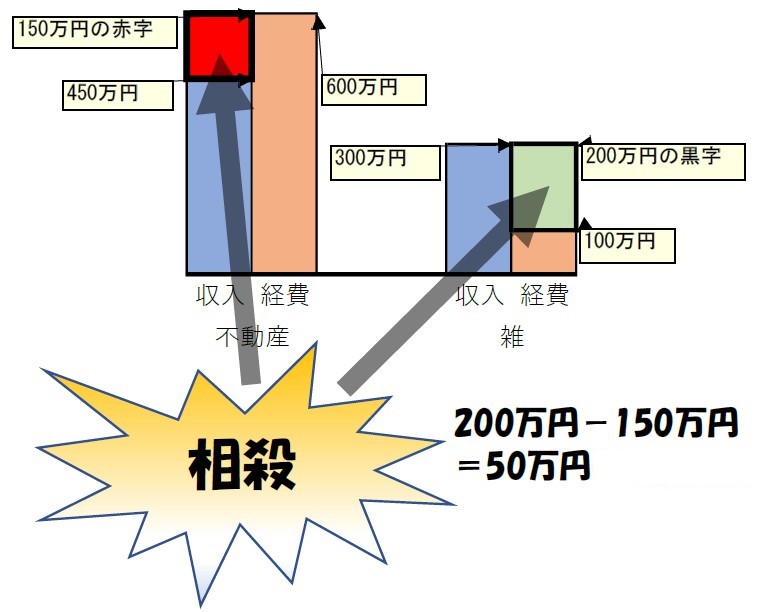

先ほどの不動産賃貸業を営む事業者が、傍らにライターとして収入を得ていた場合。

ライターとして300万円の収入と100万円の経費があったとすると、200万円の黒字になります。

この場合、不動産賃貸業で発生した150万円の赤字と、ライター業(雑所得といいます)で発生した200万円の黒字は、相殺されます。

これを「損益通算(そんえきつうさん)」と言います。

200万円の黒字と150万円の赤字を相殺して、50万円が税金をかけられる対象になります。

(所得控除は別途計算しますので、50万円に丸々税金がかかるわけではありません。)

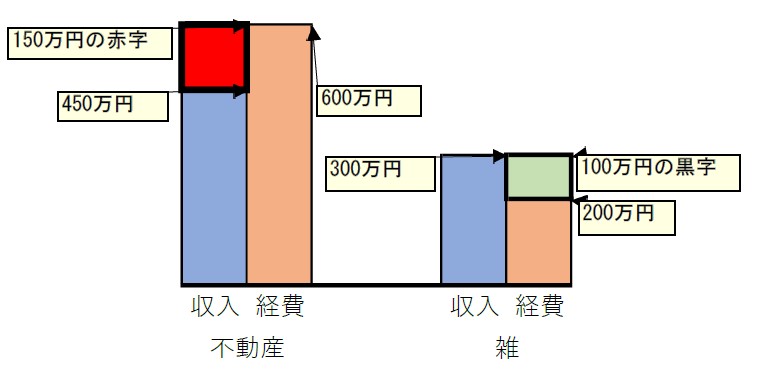

なお、相殺できるのは不動産所得・事業所得・山林所得・譲渡所得(総合課税)から生じた赤字のみです。

この例だと、「不動産所得が黒字150万円、雑所得が赤字200万円」の場合は相殺ができず、

150万円が税金をかけられる対象になります。

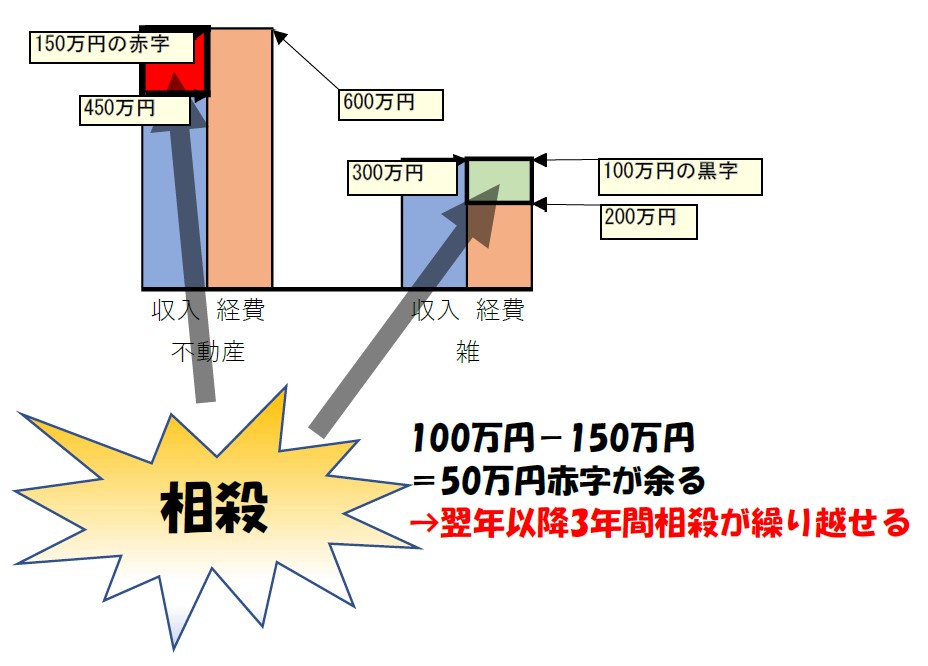

損益通算しても、赤字が残る場合~純損失の繰越~

先ほどの例において、ライターとしての収入が300万円、経費が200万円だった場合を見てみます。

先ほどの損益通算が行われ、100万円の黒字と150万円の赤字が相殺されます。

この事業者が青色申告を行っていた場合、相殺しても残ってしまった50万円の赤字は3年間繰り越すことができます。

翌年以降3年の間に黒字が多くなり課税所得が発生しても、50万円さらに相殺することができます。

これを「純損失の繰越(じゅんそんしつのくりこし)」と言います。

通常の申告書に加え、第四表という申告書を添付する

純損失の繰越を行うためには、通常の申告書(第一表、第二表、青色申告決算書)に加え、第四表という申告書を添付します。

手引きは国税庁ホームページに掲載されています(リンクをクリックすると見られます)。

ご不明点やご質問などがありましたら、問い合わせフォームよりお問い合わせください。